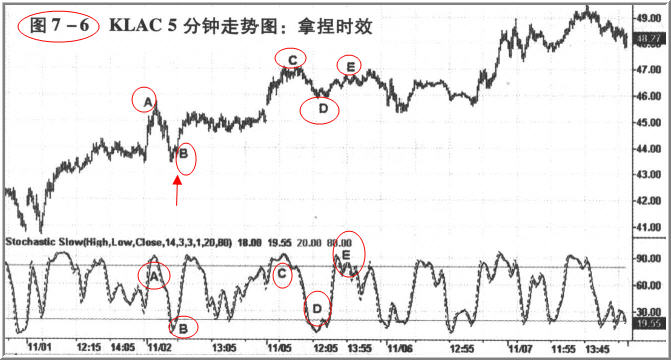

摆荡指标的最主要功能之一,就是协助交易者掌握进场与出场的时效。通过摆荡指标帮忙,交易者能避免追价,等待更适当的进场点,也可以避免在最糟的情况下出场。交易者只要能够有效改善这些问题,绩效绝对可以明显提升。 一般来说,行情发展都会呈现波浪走势。随着行情持续走高,指标读数随之攀升,多头在超买区也会产生戒心,因为这经常是行情停顿或反转的位置。摆荡指标可以针对超买情况提出警告。一旦摆荡指标逼近高限区域,就不是理想的买进时机,因为行情涨幅已大,走势拉回的机会很高。当然,涨势确实可能完全不停顿,但拉回整理的可能性毕竟较高。然而,很多交易者在此大胆买进,根本不参考摆荡指标,甚至不了解行情已经显著超买。他们担心错失机会,涨势看起来非常强劲,每个人都谈论着赚多少钱,所以他们相信涨势会继续发展,结果买在最高点。事实上,这是交易者应该考虑出场,而不是进场的时候。假定行情超买而价格持续走高,如果你因为等待回调走势而错失进场机会,这是可以接受的。等待摆荡指标回调,或等待进场信号,绝对可以提高胜算。总之,尽量不要在超买区买进,即使价格可能继续走高。等待行情拉回,或许需要一点耐心,但保持耐心通常都有代价的。举例来说,假定你观察5分钟走势图(图7-6)而考虑买进 KLAc。在A点附近,股价刚出现一波不错的涨势而吸引你的注意。精明的交易者不会在这里买进。请注意随机指标的情况,当时的读数显然严重超买,稍后很可能会回调整理,然后才能继续上扬。即使股价稍微回档,但只要在超买区域买进,情况就不理想。不要追价才是聪明的做法,继续观望,耐心等待随机指标进入超卖区。行情回档过程中,继续克制进场的冲动,直到B点为止。

这时相对于 A 点而言,进场买进的赚钱机会大增。进场之后,假定你决定继续持有部位,直到明确的出场信号发生为止。不幸的,当C点峰位发生时,假定你正在洗手间而没有掌握出场机会。当你回来时,股价一路下滑而直奔超卖区的D点。当时,很多人都决定出场,因为既有获利已经逐渐消失,甚至发生亏损(对于那些在C点追高买进的人而言)。可是,对于精明的交易者来说,当摆荡指标处在超卖区域,就应该观察指标是否有回升的迹象,然后才决定如何采取行动。就目前这个例子来说,指标再度脱离超卖区,并且扶摇直上而到达超买区E点,然后在超买界限上下波动。这时你可以决定获利了结。当然,情况发展未必始终如此完美,但你至少应该给市场一些机会,看看是否能够由超卖区逃离出来,尤其是在长期趋势朝上发展的情况下。如果股价不能反弹,精明的交易者也会认赔出场,那些迟迟不愿认输的人,成功的机会实在不大。

摆荡指标的误用

为了说明这点, 我只能说多年来尝试运用随机指标来预测行情头部与底部,结果都不能赚钱,这足以证明随机指标的这方面功能很有限。 在超卖区域内,我尝试猜测价格顶部,却发现行情经常都继续上涨。我也经常因为行情持续超卖而应该反弹,所以不愿结束多头部位。最后,终于发现 摆荡指标应该配合其他指标或价格形态运作。 一直到我知道如何更明智的运用摆荡指标,操作绩效才明显改善。

摆荡指标的实际运用 相较于趋势跟踪指标来说,动能摆荡指标拥有一个明显的优点:更及时的显示反转点。在来回游走的区间行情中,趋势跟踪指标提供的信号经常有反复的问题,摆荡指标则能够准确的显示短期头部与底部。对于这类区间游走行情,在超卖区买进或超买区卖出的策略很有效。 可是,最大的困惑就是不知道当时的市况究竟是否存在明显的趋势。换言之,我们不知道究竟应该采用趋势跟踪指标或摆荡指标。根据统计,大约有20%的时候,市场存在明显的趋势。在这种情况下,显然应该采用趋势跟踪指标,如果误用摆荡指标,代价非常惨重。因为只有在趋势不明确的市况下,才适合采用摆荡指标。所以,可以考虑运用平均趋向指数(ADX),来判断是否应该使用摆荡指标。概略来说,ADX读数低于20,就代表市场缺乏明显趋势,行情大体上呈现横向来回游走。在这种市况下,趋势跟踪系统并不适用,交易者应该考虑摆荡指标为主的系统。

我曾经尝试单独采用随机指标建立交易系统,但运气不是很好,结果并不成功。因此,我只把随机指标当作次要信号,或作为一种确认信号,告诉我可以建立哪一方向的部位,或在哪里出场或了结部分获利。这也许会让机械性交易系统出现一些人为判断的问题,但金融交易有时候确实必须适应不同的市况、因应不同的市场形态与资金管理办法。关于摆荡指标的运用,技术形态往往扮演很重要的角色,例如:双重顶、趋势线与背离现象。这些形态往往是摆荡指标最可靠的运用方法,但很难把它们纳人机械性交易系统。