单纯利用摆荡指标来猜测行情头部与底部,其胜算远不如背离现象。除了本章之前讨论的一些例子以外,市场上还可能出现其他形态的背离。了解这些背离现象,并且知道如何进行交易,能让你充分发挥摆荡指标的 功能。就摆荡指标的整体效益来说,背离现象可能是其中最突出的了。可是,如果你打算运用背离进行交易,就必须随时注意行情发展。因为背离现象不容易设计进人电脑化交易系统,你必须经常注意摆荡指标的变化。接下来,让我们谈论一些背离话题。

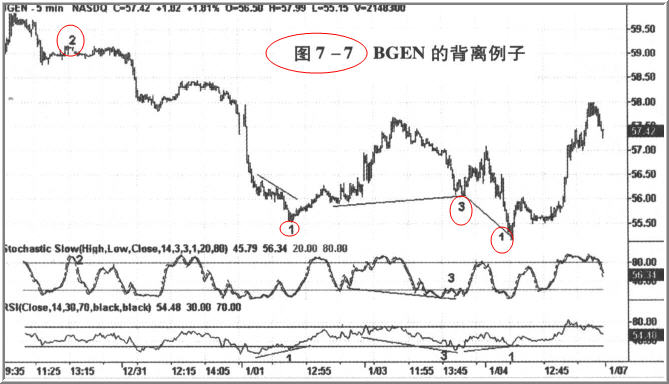

( 1 ) 价格与摆荡指标朝两个不同方向发展,是最寻常的背离 这是市场丧失动能的典型特征,价格走势已经不如先前强劲。如果这种背离现象发生在行情头部,往往代表很好的交易机会。举例来说,当摆荡指标在超卖区向上翻转,接着又下滑,但没有向下突破先前的低点,而价格在这个时候却创新低。这种情况下,通常代表既有趋势已经丧失动能。图7-7标注为1的走势就是很典型的例子,标明位置刚好对应着连续几天杀盘的结束。

( 2 ) 第二种类型的背离.是价格出现一段明确的下降趋势.然后呈现橄向发展,但摆荡指标却向上发展而进入超买区这意味着价格并不存在摆荡指标发展方向的动能,既有价格趋势经过一段休息之后,可能继续发展。请参考图7-7的范例2 ,随机指标上扬进入超买区的过程中,价格几乎完全没有上涨的意思。这种交易机会的胜算之所以很高,是因为价格没有出现应有的反应。换言之,价格没有随着摆荡指标上扬。在这个例子中,当随机指标进入超买区,很多空手者等着放空,既有的多头将彻底失望,造成股价重挫。虽然经过一段时间之后,才出现真正的大跌行情,但毕竟是很好的放空机会,因为股价在随机指标由超买区回调之后再也没有明显的上涨。

( 3 ) 当价格创新低而摆荡指标没有创新低,这属于最常见的背离,但相反情况也同样有效让我们看看图7-7的范例3,在下降趋势中,价格没有创新低,摆荡指标却创新低。不论是随机指标或RSI,底部都下滑,但价格没有创新低。这通常意味着价格走势可能改变方向,因为摆荡指标虽然继续下降,但卖方却不能有效压低价格。就目前这个例子来说,如果交易者期待价格将大幅向上反转,恐怕也会失望,因为价格反弹程度很有限,差价利润也不大。可是,交易者毕竟应该了解这种背离形态。另外,这种现象也代表空头部位至少应该做部分的获利了结。

( 4 ) 有时价格的趋势向上,但摆荡指标的趋势却向下这种背离现象显然意味着行情不大对劲,价格走势随后很可能改变方向。请参考图7一3标注为6的两个范例,SP指数不久之后都触底回升。

个股与大盘之间的背离 我经常运用的另一种背离,是个别股票与大盘走势之间的背离。举例来说,某一天,股票市场的走势很强劲,我做多一大堆股票,获利也不错。不久,大盘指数创新高,但我发现我持有的某些股票却没有跟着创新高。换言之,我所持有的股票,并没有反应大盘走势。这意味着大盘不久将回档,或者市场的领导类股已经轮换了。不论哪种情况,我都应该出脱这些股票,这种背离现象的另一种运用方式,是放空那些相对弱势股票。 对于既有多头部位而言,这些空头部位可以视为避险。

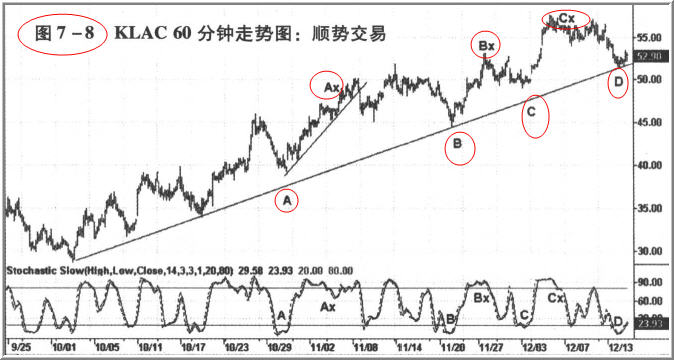

摆荡指标最有效的运用方式之一,就是配合趋势跟踪指标操作。基本上,交易者都希望顺着主要趋势方向建立部位,因此,首先要知道行情发展的主要趋势方向,然后在价格回调过程中利用摆荡指标建立趋势跟踪部位。举例来说,对于明确的上升趋势,趁着价格回档,利用摆荡指标在超卖区寻找进场的机会。请参考图7-8,其中的 A、B、C点与D点都是很好的进场机会。

上升趋势相当明确,但这4个进场点都对应着回调走势告一段落的位置,而且B点与D点刚好触及上升趋势线。请注意,随机指标当时都处在超卖区,进场的风险不高。这些多头部位的出场位置如果设定为“随机指标进入超买区之后再度回调进入中性区域”,那么前3个部位的出场点分别为 AX、BX与CX 。Ax是很好的出场信号,因为价格与随机指标之间产生负性背离。价格创新高而随机指标没有创新高,意味着价格涨势即将告一段落。交易者之所以希望在随机指标跌破超买界限时出场,主要是担心行情拉回,所以这些出场点并不适合放空。反之,只要随机指标继续停留在超买区,就应该继续持有多头部位,因为我们不知道价格涨势可能持续到何时。我不建议在出场点放空,因为空头部位违反主要趋势的发展方向,不属于高胜算操盘。根据价格走势图判断,如果你建立空头部位的话,即使成功,获利也非常有限,万一判断错误或空头部位没有及时出场,损失就非常惨重。总之,请记住,你可以放弃某些交易机会,只要掌握胜算较高的机会,这些机会通常都顺着主要趋势方向。