股票技术分析之我见

我怎样看技术分析

由于我自己以中短期炒作为主,技术分析是我买进卖出的主要参考。简单地说,我主要靠这几个图吃饭。但对没有多少经验的炒手来讲,你想也靠这几个图吃饭可能没有这么容易。

记得我在大学读书的时候,曾看到数学家华罗庚谈读书有从薄到厚,又由厚到薄的过程。即开始时你什么也不懂,书自然很薄,随着学习,你发现该学的越来越多,书就变得很厚。最后你读通了,明白要点就是这么多,书就又变得很薄。这个过程可以推广到学习任何技能,炒股也不例外。

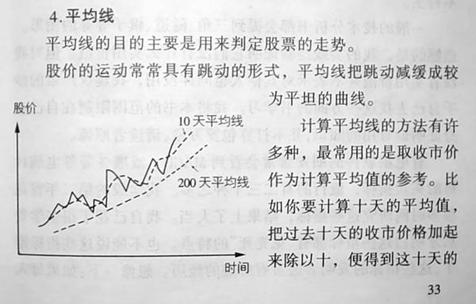

今天的电脑科技已发展到国际象棋击败世界冠军的地步。因为国际象棋的变化有限,一旦把几乎所有的变化输入电脑,它的计算速度是人所不能及的。在机器面前,人就只有投降了。1996 年,美国 IBM 的电脑深蓝击败俄国的国际象棋世界冠军卡斯帕诺夫曾经成为全球的头条新闻。以电脑的计算能力,区区几个股票走势图根本算不了什么,但电脑迄今还只能是炒股的辅助工具!想想其中的原由,你就会明白炒股没有这么简单。

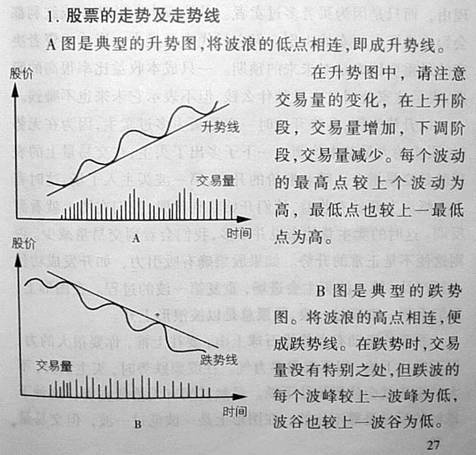

《华尔街日报》登过一则这样的故事:一位记者靠抛硬币在十字坐标上画线,硬币出正面就升一格,反面就降一格,抛了几十次硬币后就画出一条曲线。他把这条曲线交给一位著名的技术分析专家研究,说是一只股票的走势图,请教他的意见。该技术分析家看图后说该股票极具上升潜力,一定要知道这只股票的名称。记者如实相告,该技术分析家听后勃然大怒,拂袖而去。这位记者便据此写了一篇报道。你读了这则故事有什么感觉?就我看,这位技术分析家犯了个严重的错误,他没有问交易量到哪儿去了?

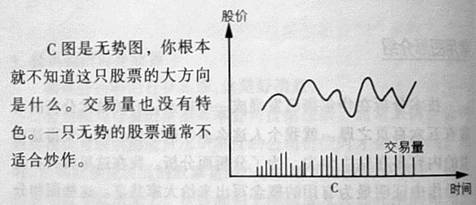

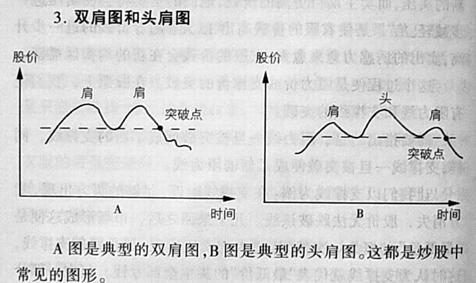

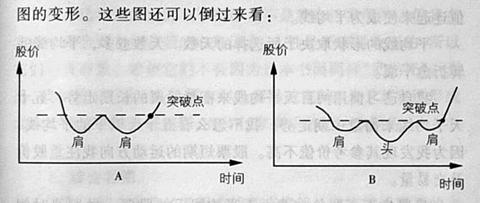

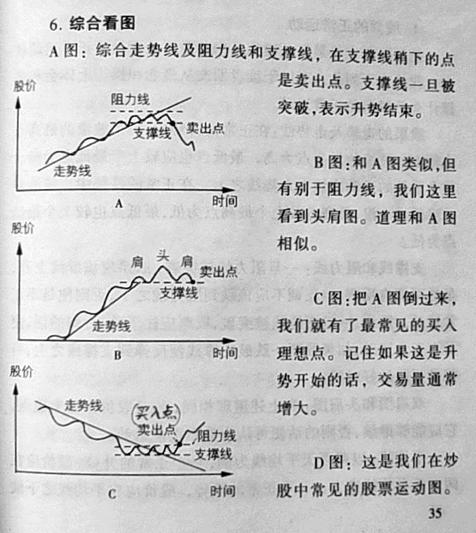

这章讲的几个图,看来极其简单,但我敢讲这是由“薄”到“厚”,又由“厚”到“薄”过程的后面一个“薄”。你想跳过中间的“厚”而由“薄”直接到“薄”是办不到的。一位过来人告诉你后面的“薄”是什么或许能缩短你“厚”的过程,但你一定必须经过“厚”的阶段。不要把技术分析孤立起来看。研究股票的大市,研究公司的经营情况,研究公司的产品,再看股票的走势图,特别还要注重交易量的变化,只有在这个基础上,技术分析才有意义。最最重要的是记住止损。

这些图是死的,在实际操作中,你会碰到很多例外,只有通过实践你才知道怎么处理这些例外。这些图之所以重要,因为它提供了最好的临界点,在第四章,我会详细介绍。

我怎样看股票的大市

炒股高手利弗莫尔是这样强调股票大市的重要性的:

“炒股的诀窍便是在牛市中全力投入,在牛市结束或接近结束的时候卖掉你的所有股票。”

股市就似羊群,单独股票就象羊群中的羊。当羊群朝某个方向前进的时候,大多数的羊跟随着同一方向。股票也一样,在牛市的时候,大多数的股

票升,熊市的时候,大多数的股票跌。

就如做其它生意,顺势是成功的基本保证。做服装生意的要卖流行款式,不要进冷门的式样。炒股票的道理也一样。不管你选了多好的股票,在大市向下的时候,它跌的机会大过升的机会。那么怎样确定股票的大市呢?

要确定大市的走向,最重要的是每天要追踪股票指数的运动。如美国的道琼斯指数,日本的日经指数,香港的恒生指数,上海、深圳的综合指数等等。

就我自己的经验,用技术分析的方法来判定大市的走向及走向的变动是最为有效的工具。研究股票指数图,把它看成一只股票,看看这只股票是处于什么运动阶段,它运动正常吗?

留意每天的交易总量。如果股市交易总量很大,但指数不升,或开市走高,收市低收盘,这就给你危险信号了。留意一下周围发生了什么事?中央银行是否要调整利率?周边国家是否有动乱?大市的转变通常有一过程,它较单独股票转向来得慢。大市的转变可能需几天,也可能是几星期,重要的是感到危险的时候,你必须采取动作。

同样,你要留意股市跌到底时所提供的信号。当股市跌了很多,跌到大家都失去信心的时候,你会发现有一天股市狂升,可能升 1% 或 2% ,交易量很大,这往往是跌到底的信号,大户开始入场了。但这还不是进场的最佳时机,被下跌套牢的股民可能乘这个反弹卖股离场。如果在此之后,股票指数突破上一个波浪的最高点,你可以证实跌势基本结束,是进场的时刻了。从图上看这时应有升势时具备的特点。

股市的运动不断重复,你要仔细研究过去的规律。拿份长期的综合指数走势图,研究过去发生的一切,随着时间的推移,你就能培养起对股票大市的感觉。

判断大市走向是极其重要的。我发觉新手(我自己以前也是一样)用很多心思研究单独股票的基础层面和技术层面,认为再好的市场也有股票跌,再坏的市场也有股票升,所以忽视大市的走向。我要在这里强调:炒股是概率的游戏,逆大潮流而动,你的获胜概率就被大打折扣了。

将大市和单独股票结合起来考虑,是专业炒手们必须培养的心态。虽然这有一个学习过程,但一定要在心理上不断提醒自己:大市不好时,别买任何股票。

请记着:当街头巷尾的民众都在谈论股市如何容易赚钱的时候,大市往往已经到顶或接近到顶。人人都已将资金投入股市,股市继续升高的推动力就枯竭了。而大众恐惧的时候,则该卖的都已经卖了,股票的跌势也就差不多到头了。

判断股市大市还应注意下列几点:

1、大的政治环境和经济环境有什么变动?今天的企业越来越具全球性,其它国家发生的政治经济危机将会影响本国的市场。近来东南亚发生的经济

危机便是最好的例子。

2 、本国的经济大势怎么样?通货膨胀的情形如何?外汇兑换率有无变动的可能?中央银行会调整利率吗?

3 、所谓的股市龙头有什么表现?在股市到顶之前,你会发现股市的龙头股在大市到顶之前的一段时间开始疲软。

4 、垃圾股有什么表现?在股市到顶的前一段时间,一些平时没有人闻问的小股票开始变得活跃且向上升。龙头股的价格已贵到买不下手的地步,

社会游资便开始涌向三四线股票。

5 、每天收市的时候,有多少只升的股票?有多少只跌的股票?综合指数有时会被几只大股票糊弄。一只在综合指数占有大份额的股票偶尔会影响真正的方向。比如某天有 1/4 的股票跌, 3/4 的股票升,但 1/4 的跌股中可能一只在综合指数占大份额的股票,如香港的汇丰银行,使得综合指数下跌。在这种情况下,综合指数不完全反映大市的真实走向。

6 、考虑类别股。如金融股、电子股、房地产股等等。虽然大市的综合指数走升势,其中某些类别可能在走跌势。研究大市走向时,应将类别综合考虑。特点是有时大市的走势并不明显,但金融股可能处在升势,电子股却走跌势。炒手们应根据类别股的运动形态来决定具体某只股票的买卖。

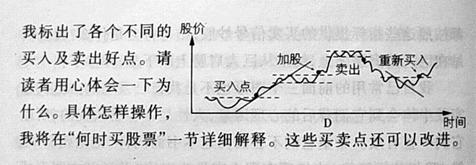

我标出了各个不同的买入及卖出好点。请读者用心体会一下为什么。具体怎样操作,我将在“何时买股票”一节详细解释。这些买卖点还可以改进。

我标出了各个不同的买入及卖出好点。请读者用心体会一下为什么。具体怎样操作,我将在“何时买股票”一节详细解释。这些买卖点还可以改进。